Ce n’est un secret pour personne, la France est un des pays au monde avec le plus d’impôts, qui financent de nombreux services publics. Mais où va exactement cet argent, et qui décide et comment ? C’est ce que nous tentons d’élucider dans cet article.

Nous nous intéresserons d’abord à comprendre d’où vient l’argent public, avant de discuter de la procédure pour décider du budget et enfin donner la répartition globale des dépenses de l’argent public.

Quelles sont les recettes de l'État ?

Quand on parle des impôts, on pense souvent aux recettes publiques en général, plutôt qu’aux seuls impôts. En effet, en plus des impôts, on entend parler régulièrement de taxes, redevances, contributions, cotisations, etc. S’il y a une différence entre tous ces mots, nous ne l’aborderons pas, parce que c’est technique. N’hésitez cependant pas à vous renseigner sur le sujet1, c’est tout un bestiaire !

La sphère publique en France est partagée en trois grands domaines.

- L’État, autrement dit le gouvernement et les ministères, les administrations centrales, les agences qui en dépendent, etc.

- La Sécurité sociale, pour la gestion du système de solidarité en matière de santé, vieillesse, etc.

- Les collectivités territoriales : régions, départements, communes et groupements de communes, etc.

Chacunes interagissent budgétairement, avec notamment des transferts de recettes entre elles.

Recettes de l’État

Pour 2023, les recettes de l’État sont estimées à 359 milliards d’euros. Les principales et incontournables recettes sont les suivantes :

- la part affectée à l’État de la taxe sur la valeur ajoutée (TVA) : prélèvement sur les dépenses finales, c’est un impôt sur la consommation ;

- l’impôt sur le revenu : prélèvement d’une fraction des revenus des ménages, notamment les revenus sous forme de salaires ; c’est probablement le plus connu des impôts ;

- impôt sur les sociétés : prélèvement d’une fraction des profits des entreprises ;

- la part affectée à l’État de la taxe intérieure de consommation sur les produits énergétiques (TICPE) : c’est un impôt sur la consommation d’hydrocarbures, en particulier les carburants tels que l’essence et le gazole.

Sur le graphique ci-après, nous avons aussi choisi de montrer en plus les trois éléments suivants, pour leur contribution assez élevée au budget de l’État :

- la taxe inframarginale sur l’électricité (nouveauté 2023 !), qui vise à financer les aides sur le prix de l’énergie à l’aide des profits importants des producteurs d’énergie faits grâce à ces mêmes prix élevés. Elle disparaîtra peut-être à l’avenir ;

- les prélèvements sur les successions, qui sont appelés droits de mutation à titre gratuit, que ce soit du vivant du donateur (les donations) ou non (les successions proprement dites) ;

- les versements de l’Union Européenne, parce que la France donne beaucoup, mais reçoit aussi ;

- les dividendes et assimilés, ou comment l’État gagne de l’argent à travers des banques ou entreprises dans lesquelles il détient des participations ;

- un groupe de différentes taxes sur les jeux d’argent (Française des Jeux, paris en ligne, casinos, etc.).

Enfin, « le reste » correspond à de nombreux prélèvements plus petits (et souvent plus obscurs), mais qui sont significatifs lorsque pris tous ensemble, et parfois aussi avec une forte valeur symbolique. On peut citer notamment l’impôt sur la fortune immobilière (environ 2 milliards d’euros) ou la taxe « GAFAM » (environ 500 millions d’euros).

Détail des données du graphique

| Type de recette | Montant | Pourcentage |

|---|---|---|

| Taxe sur la valeur ajoutée (nette) | 94 675 683 049 € | 26% |

| Impôt sur le revenu (net) | 87 345 455 148 € | 24% |

| Impôt sur les sociétés (net) | 55 254 415 651 € | 15% |

| Droits de type « successions » | 17 893 489 238 € | 5% |

| Taxe sur les hydrocarbures (TICPE) | 16 607 394 190 € | 5% |

| Versements divers de l’Union Européenne | 12 982 500 000 € | 4% |

| Contribution sur la rente inframarginale de la production d’électricité | 12 300 000 000 € | 3% |

| Dividendes et assimilés au profit de l’État | 6 424 000 000 € | 2% |

| Taxes sur les jeux d’argent | 5 326 029 484 € | 1% |

| Le reste | 50 318 104 870 € | 14% |

| Total | 359 127 071 630 € | 100% |

Recettes de la Sécurité sociale

Les actions de la Sécurité sociale en France sont vastes et reçoivent de nombreux financements pour les assurer.

Les principales sources de recettes sont axées sur les revenus, le reste étant essentiellement assuré par des affectations de taxes. On a principalement :

- Les cotisations sociales, qui concernent très majoritairement des revenus d’activité salariée. Ce sont les « charges sociales », partagées entre l’employeur et le salarié ;

- La contribution sociale généralisée (CSG), qui concerne les revenus d’activité salariées, mais aussi les revenus de remplacement (chômage ou retraite par exemple), les revenus du capital (revenus de placements financiers par exemple) et les revenus des jeux ;

- les recettes fiscales, qui incluent des affectations de taxes au profit de la sécurité sociale (principalement une part de la TVA pour environ 50 milliards d’euros, 19 milliards d’euros de taxes sur le tabac et alcools, des taxes sur les salaires et le chiffre d’affaire pour 22 milliards d’euros) ;

- les contributions de l’employeur, qui sont encore un autre genre de taxe sur les salaires, à la charge des employeurs ;

- le reste inclut quelques autres dispositifs secondaires et mécanismes de transferts qui complètent le budget.

Détail des données du graphique

| Type de recette | Montant (milliards d’euros) | Part |

|---|---|---|

| Cotisations sociales | 290 | 49% |

| Contribution sociale généralisée | 118 | 20% |

| Recette fiscales | 100 | 17% |

| Contribution de l’employeur | 47 | 8% |

| Le reste | 40 | 7% |

| Total | 595 | 100% |

Recettes locales

Les recettes locales arrivent dans l’escarcelle des différentes collectivités locales (régions, départements, communes, etc.) afin de financer leurs missions. Elles se montent à environ 250 milliards d’euros.

Le financement des collectivités locales est assez complexe, avec des impôts propres, des transferts d’autres fiscalités et un soutien financier additionnel de l’État, aussi nous ne rentrerons pas dans tous les détails. Par ailleurs, la structure évolue beaucoup ces dernières années, ce qui signifie que le tableau ci-après avec les chiffres pour 2021 est assez différents de ce qu’il y aura en 2023.

Les principales taxes locales sont les suivantes.

- Taxe d’habitation : une taxe qu’on paie là où l’on réside ; elle est collectée en même temps que l’impôt sur le revenu, mais va aux collectivités locales. Elle tend à disparaître.

- Taxes sur le foncier bâti et non bâti : une taxe sur les terrains, payée par les propriétaires, qui n’est pas calculée pareil selon qu’il y a une construction sur le terrain ou non.

- Contribution économique territoriale : des impôts payés par les entreprises d’un territoire, séparés en deux parties, la contribution foncière des entreprises (sur les surfaces qu’elles occupent) et la cotisation sur la valeur ajoutées des entreprises (sur les richesses produites sur le territoire).

Les collectivités reçoivent aussi des fractions d’autres recettes :

- une part de la taxe sur la valeur ajoutée (TVA), qui est désormais une grosse ressource et compense la disparition progressive de la taxe d’habitation ;

- une part de la taxe intérieure de consommation sur les produits énergétique (TICPE).

Une bonne partie du budget est aussi transférée depuis l’État, notamment au travers de la dotation globale de fonctionnement (directement depuis le budget de l’État) ou de subventions en provenance des ministères (donc des budgets initialement alloués aux ministères).

Détail des données du graphique

| Type de recette | Montant (milliards d’euros) | Part |

|---|---|---|

| Concours de l’État | 52,1 | 21% |

| Fiscalité transférée | 38,1 | 15% |

| Fraction de TVA | 37,4 | 15% |

| Foncier bâti (FB) | 34,3 | 14% |

| Droits de mutation à titre onéreux (DMTO) | 20,0 | 8% |

| Contreparties de dégrèvements et transferts divers | 14 | 6% |

| Taxe intérieure de consommation sur les produits énergétiques (TICPE) | 11,0 | 4% |

| Cotisation sur la valeur ajoutée des entreprises (CVAE) | 9,6 | 4% |

| Taxe sur les conventions d’assurance (TSCA) | 8,2 | 3% |

| Taxe d’enlèvement des ordures ménagères (TEOM) | 7,4 | 3% |

| Cotisation foncière des entreprises (CFE) | 6,9 | 3% |

| Versement de transport | 4,8 | 2% |

| Taxe d’habitation (TH) | 2,8 | 1% |

| Impositions forfaitaires des entreprises de réseaux (IFER) | 1,7 | 1% |

| Taxe sur les surfaces commerciales (TASCOM) | 0,8 | 0% |

| Taxe d’apprentissage | 0,4 | 0% |

| Total (2021) | 249,4 | 100% |

Ça fait combien en tout ?

Quand on additionne toutes les recettes publiques en prenant soin de ne rien compter en double, cela fait 53% du PIB2, taux relativement constant ces dernières années. Avec un PIB d’environ 2 500 milliards d’euros pour 20213, cela fait environ 1300 milliards d’euros de recettes publiques !

Si vous souhaitez faire le calcul avec les chiffres donnés dans les sections précédentes, vous n’y arriverez pas, parce qu’il en manque un peu. Certains organismes de service public ont leur budget indépendant de ceux indiqués ci-dessus et nous ne les avons pas traités. On peut citer par exemple Pôle Emploi, financé par des cotisations sur les salaires.

- Voyez François Goliard, « Droit fiscal général », Gualino, 2022. ↩

- Dépenses et recettes publiques - Données annuelles de 1960 à 2021, Insee.↩

- Les comptes de la Nation en 2021, Insee.↩

Qui décide du budget et comment ?

Où, quand, par qui ?

À la fin de chaque année, vers octobre, le budget de l’année suivante est voté par l’Assemblée nationale dans le cadre de deux projets de loi.

Le premier est le Projet de Loi de Finances (PLF) : c’est le document principal qui contient tous les changements au code des impôts, les recettes prévisionnelles et l’attribution du budget.

L’autre est le Projet de Loi de Finances de la Sécurité Sociale (PLFSS) : le budget de la sécurité sociale, avec les recettes et dépenses prévisionnelles. La Sécurité Sociale comprend cinq composantes : maladie-maternité-invalidité, vieillesse (les retraites), famille, accidents du travail, maladies professionnelles et autonomie (depuis 2021).

La rédaction de chacun de ces deux textes est régie par des lois sur les lois finances1 : la LOLFSS et la LOPLF.

Il existe cependant une différence structurelle importante entre les deux textes, le PLFSS ne définissant que des objectifs de recettes et dépenses qui peuvent, au besoin, être dépassées, là où le PLF donne des limites fixes au budget.

Les retraites sont gérées par le PLFSS… sauf pour celles des fonctionnaires ! Celles-ci sont gérées par l’État.

Comprend, comprend pas ?

Allons maintenant plus en détail sur la structure du PLF. Voici ce qu’il comprend :

- les correctifs au Code général des impôts : on change des dates d’application de dispositfs, des montants, on supprime des dispositifs, on en crée, etc. ;

- un budget maximum par programme et mission, les intitulés étant très proches des noms des différents ministères ;

- des contraintes sur le nombre d’emplois maximum par ministère ou par opérateur d’état ; c’est une manière de contrôler l’embauche par les différentes branches publiques.

En s’attardant sur le budget par programme et missions, le cœur du budget, on remarque que pour chaque programme, on n’a en fait deux chiffres : l'autorisation d’engagement et les crédits de paiement. L’autorisation d’engagement est le montant total de ce que peut signer le programme en termes de contrats, qui peuvent s’étendre sur plusieurs années, et les crédits de paiement sont le montant que peut payer le programme sur une année donnée. Nous retenons les crédits de paiement dans nos calculs pour la suite, puisqu’il s’agit du montant maximum qui sera effectivement dépensé.

En dehors d’un récapitulatif des dépenses publiques à la fin du PLF, ce dernier ne comprend que les dépenses de l’État, ce qui représente tout de même plus de la moitié des dépenses publiques hors sécurité sociale. Le reste est plus diffus puisqu’il est réparti dans un nombre très important de budgets locaux, par exemple 5 milliards pour le budget de l’Ile de France 2023.

Processus d’adoption du PLF

De quelques idées sur du papier à un budget voté, le PLF suit un long chemin qui est ponctué par les étapes principales suivantes :

- Présentation du PLF en conseil des ministres,

- Dépôt du PLF au Parlement, au plus tard le premier mardi d’octobre

- Les commissions les plus appropriées donnent des avis sur les parties du PLF

- Votes à l’Assemblée Nationale puis au Sénat. Une commission mixte paritaire vient en cas de premier échec essayer de trouver un terrain d’entente sur le texte. En cas de nouvel échec, l’Assemblée nationale a le dernier mot

- Potentielles décisions du Conseil Constitutionnel suite à des recours d’oppositions

- Promulgation par le président de la république,

- Publication dans le Journal Officiel.

A ceci on ajoute quelques subtilités : le parlement n’a que 70 jours pour faire adopter le texte, amendé comme il l’entend. S’il ne parvient à le faire, le gouvernement peut faire passer le texte sans le parlement, par ordonnances (ça n’est jamais arrivé).

Pour plus de détails, vous pouvez lire sur Zeste de Savoir l’article expliquant le vote d’une loi !

Une fois adopté, on ne parle plus de Projet de loi de finances (PLF), mais de Loi de finance initiale (LFI). Initiale, car puisqu’elles sont assez rigides contrairement au PLFSS (qui lui devient une LFSS), il arrive régulièrement qu’en cours d’année elles soient modifiée à travers des lois de finances rectificatives (LFR) pour s’adapter aux circonstances ou aux nouvelles priorités du ou des partis au pouvoir.

- Oui, des lois sur les lois, c’est possible.

Ce sont des lois organiques qui ont pour objectif de régir l’organisation des pouvoirs publics. Dans la hiérarchie des normes, elles se situent en dessous de la constitution, mais au dessus des lois classiques↩

Répartition du budget

Répartition générale

Les dépenses publiques sont divisées en trois catégories : les dépenses des administrations publiques locales, les dépenses de l’état / des administrations centrales, et les dépenses liées à la sécurité sociale. Bien que les regroupements ne soient pas exactement les mêmes que dans le PLF et PLFSS, c’est le cas du gros des dépenses.

Les données de cette section sont prévisionnelles pour l’année 2023.

La Sécurité Sociale

Comme nous l’avons vu, contrairement au budget principal, le budget de la sécurité sociale et de ses cinq composantes est un objectif à suivre et non un budget rigide. On a donc uniquement un prévisionnel pour 2023. Voici à quoi ressemble le budget prévisionnel.

| Recettes, dépenses et soldes de l’ensemble des régimes obligatoires de base | Recettes | Dépenses | Solde |

|---|---|---|---|

| Maladie | 231,8 | 238,1 | -6,5 |

| Accident du Travail et Maladie Professionnelle | 17 | 14,8 | 2,2 |

| Famille | 56,7 | 55,3 | 1,3 |

| Vieillesse | 269,8 | 273,3 | -3,5 |

| Branche autonomie | 36,1 | 37,3 | -1,2 |

| Régimes obligatoires de base et Fonds de Solidarité Vieillesse consolidé | 595 | 601,8 | -6,8 |

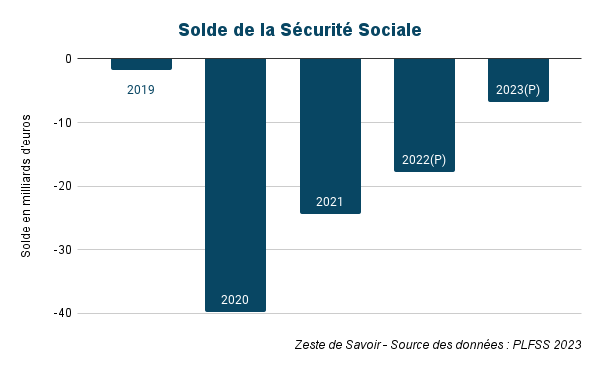

On observe un déficit prévisionnel de 6,8 milliards d’euros. Remettons en perspective ce chiffre : la crise Covid-19 a eu un impact très important sur le déficit, et prend du temps à se résorber.

Détail des données du graphique

| Année | Solde en milliards d’euros |

|---|---|

| 2019 | -1,7 |

| 2020 | -39,7 |

| 2021 | -24,3 |

| 2022 | -17,8 |

| 2023 | -6,8 |

Les années 2022 et 2023 sont des soldes prévisionnels.

Le budget de l’État

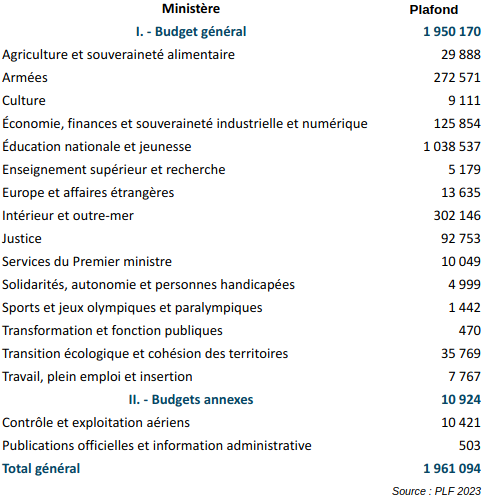

Les dépenses de l’État ne sont parfois pas directes, et leur gestion est parfois reléguée aux territoires auxquels des fonds sont accordés pour accomplir leur mission. C’est pour cette raison qu’ici nous parlerons, non pas du pourcentage des dépenses qui vont à une certaine mission, mais de la répartition du nombre maximal d’agents de la fonction publique d’État par ministère.

Détail des données du graphique

| Ministère | Plafond |

|---|---|

| I. - Budget général | 1 950 170 |

| Agriculture et souveraineté alimentaire | 29 888 |

| Armées | 272 571 |

| Culture | 9 111 |

| Économie, finances et souveraineté industrielle et numérique | 125 854 |

| Éducation nationale et jeunesse | 1 038 537 |

| Enseignement supérieur et recherche | 5 179 |

| Europe et affaires étrangères | 13 635 |

| Intérieur et outre-mer | 302 146 |

| Justice | 92 753 |

| Services du Premier ministre | 10 049 |

| Solidarités, autonomie et personnes handicapées | 4 999 |

| Sports et jeux olympiques et paralympiques | 1 442 |

| Transformation et fonction publiques | 470 |

| Transition écologique et cohésion des territoires | 35 769 |

| Travail, plein emploi et insertion | 7 767 |

| II. - Budgets annexes | 10 924 |

| Contrôle et exploitation aériens | 10 421 |

| Publications officielles et information administrative | 503 |

| Total général | 1 961 094 |

Cela représente 4/5 des agents de la fonction publique d’État en comptant ceux des opérateurs de l’État, plus de la moitié dernier cinquième (256 000) venant de la recherche et l’enseignement supérieur.

On arrive à 2,5 millions d’agents de la fonction publique d’État, soit près de la moitié du nombre total en France : le reste est divisé entre les agents de la fonction hospitalière et les agents territoriaux.

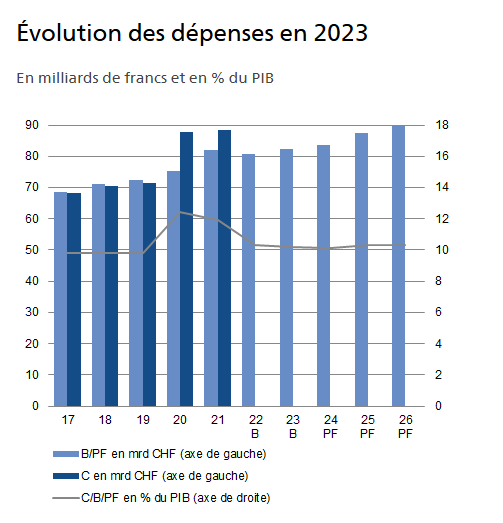

Le budget total

En additionnant les dépenses de la sécurité sociale, des administrations publiques locales et de l’État, on obtient l’intégralité des dépenses publiques.

Ces dépenses sont regroupées en missions, qui sont toutes détaillées sur budget.gouv.fr. C’est particulièrement intéressant pour avoir le détail des missions présentées plus bas, car savoir que l’on dépense 41 milliards pour la mission Solidarité, insertion et égalité des chances par exemple, ce n’est pas forcément très parlant. Pour cette mission comme pour toutes les autres, un document complet sur le site détaille assez précisément de quoi est composé cette mission, où va l’argent, les objectifs et la stratégie.

Dans notre article, certaines missions ont été intégrées dans des agrégats ci-dessous pour faciliter la lecture.

Alors que financent nos impôts ?

Pour mille euros d’impôts, nous aurons donc sans surprise les retraites qui occupent la première place avec 233 euros, puis la santé avec 174 euros. Vient ensuite un agrégat de nombreuses dépenses publiques locales. 56 euros vont ensuite pour l’enseignement scolaire, 45 euros pour le remboursement de la dette, 37 euros pour l’écologie, 37 aussi pour les alloc familles, 36 euros pour la défense, 29 euros pour les politiques d’insertion dans l’emploi et de formations professionnelles, 28 euros pour les solidarités (allocation adultes handicapés par exemple).

Détail des données du graphique

| Type de recette | Montant (milliards d’euros) | Pour 1000 euros |

|---|---|---|

| Retraites | 344 | 233 |

| Maladie | 258 | 174 |

| Relations avec les collectivités territoriales | 176 | 119 |

| Enseignement scolaire | 83 | 56 |

| Engagements financiers de l’État | 67 | 45 |

| Famille | 55 | 37 |

| Écologie, développement et mobilité durables | 55 | 37 |

| Défense | 54 | 37 |

| Travail et emploi | 44 | 30 |

| Solidarité, insertion et égalité des chances | 41 | 28 |

| Recherche et enseignement supérieur | 39 | 27 |

| Branche autonomie | 37 | 25 |

| Économie | 36 | 24 |

| Cohésion des territoires | 35 | 24 |

| Action extérieure de l’État | 28 | 19 |

| Sécurités | 24 | 16 |

| Autre | 22 | 15 |

| Agriculture, alimentation, forêt et affaires rurales | 17 | 12 |

| Justice | 12 | 8 |

| Gestion des finances publiques | 11 | 8 |

| Outre-mer | 10 | 7 |

| Aide publique au développement | 8 | 5 |

| Investir pour la France de 2030 | 6 | 4 |

| Médias, livre et industries culturelles | 6 | 4 |

| Sport, jeunesse et vie associative | 5 | 4 |

| Culture | 5 | 3 |

| Total | 1477 | 1000 |

Une mission a été omise : il s’agit de la mission Remboursements et dégrèvements. Ce sont environ 130 milliards d’euros qui sont principalement des remboursements d’impôts perçus en trop, ou des créances que l’état ne recouvre pas. Nous avons choisis de ne pas la mettre car elle brouille les calculs et qu’intuitivement on est plus proche d’une recette en moins que d’une dépense en plus.

Quand on additionne tout et qu’on consolide (on enlève les dépenses comptées doubles), on arrive à 1572 milliards d’euros de dépenses publiques prévues. En revenant un peu en arrière, on peut les comparer aux recettes prévues (on ne les a pas encore donc c’est une estimation) à 1300 milliards d’euros. Cela fait donc plus de 270 milliards en emprunts prévus ! Rapportée au PIB (qui augmente aussi) et en comptant le remboursement de la dette, cette dernière (au sens de Maastricht1) devrait cependant observer un recul de 0,4 points d’après la loi de finances 2023.

Un peu plus de 7 milliards d’euros sont distribués chaque année en crédit d’impôt recherche. Mais comme les autres crédits d’impôts, cela ne compte pas comme une dépense, bien que ça soit un manque à gagner d’un montant très important. En effet, on agit sur le montant d’impôts payés et en ce sens, il s’agit plus d’un manque à gagner que d’une dépense.

Nous avons vu d’où venaient l’argent des impôts, qui choisit comment l’utiliser et où va-t-il en pratique. Tout est accessible sur les documents officiels, mais souvent distribué sur de nombreux documents, parfois sans détails. Il y a indéniablement un certain manque de transparence, probablement involontaire, et c’est bien dommage : pour prendre des décisions informées, il faut pouvoir l’être !

Merci à tous nos contributeurs.